債務整理とは、借金がどうしても返済できない人が、債務を整理(減額・免責等)して返済をする手続きのことです。

借金の返済に真剣に悩んでいるなら、債務整理がおすすめです。

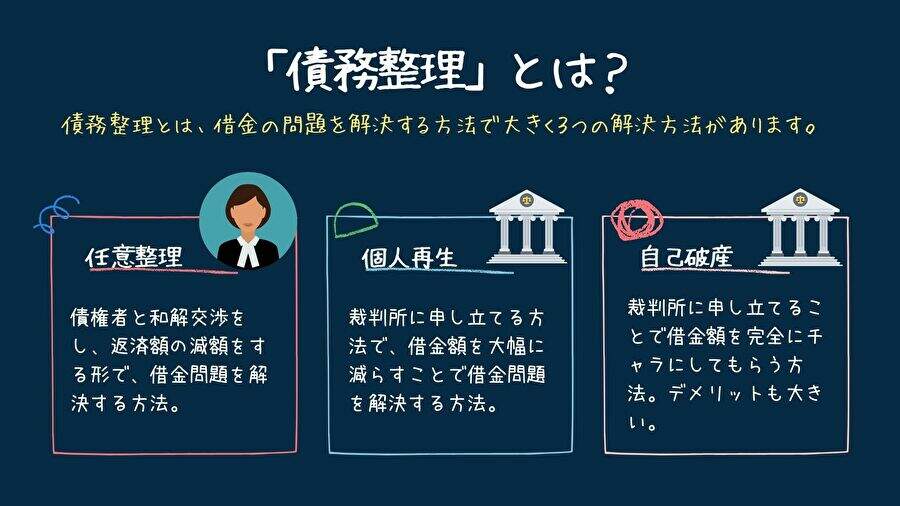

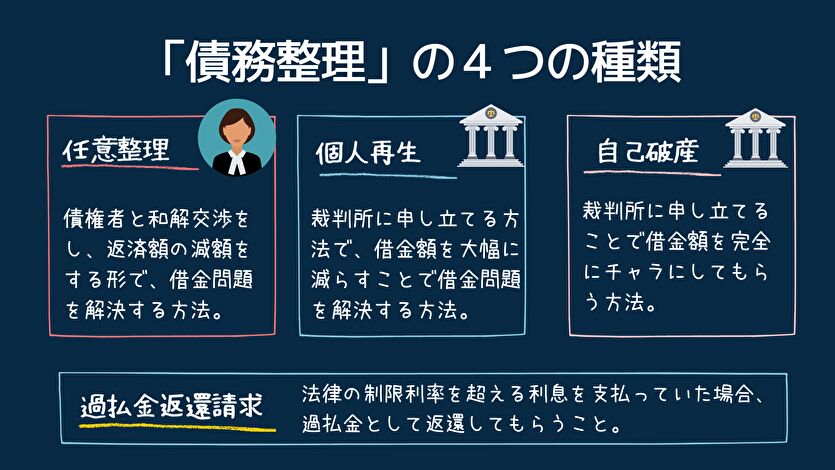

債務整理には、任意整理、個人再生、自己破産などの方法がありますが、債務整理をすることでメリットもあればデメリットもあります。

この記事では、債務整理の種類と特徴、手続き方法、メリット・デメリットなどを弁護士監修の下解説しています。

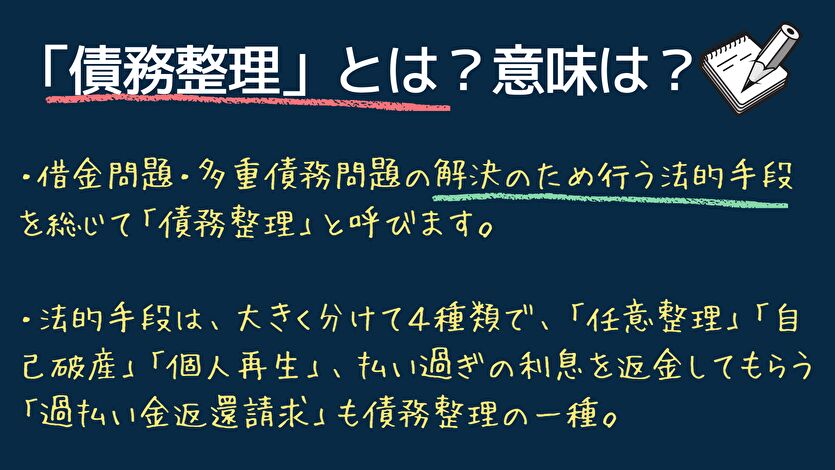

債務整理とは?簡単にわかりやすく解説

債務整理とは、国が認めた借金救済制度を使って自分の債務(要するに借金)を整理することを意味します。「さいむせいり」と読みます。

債務整理とは、国が認めた借金救済制度を使って自分の債務(要するに借金)を整理することを意味します。「さいむせいり」と読みます。

具体的には、自分が背負っている借金の全部または一部を当事者間での話し合いや法的な手続(裁判所)を通じて減額、免除したり、返済の方法を変更することです。大きな借金という負担を軽減、免除できる方法です。

ちょっと難解な言葉もあるのですが、決して難しくはありません。さらに噛み砕くと、債務整理をすることで、一般的に以下のような効果が期待できます。

- 支払えなくなった借金の総額を減らす

- 月々の支払額を減らす

- 返済期間を伸ばす

- すべての借金を免除してもらう

年収の1/3以上が借金である場合、多重債務で首がまわらない、返済を1ヶ月以上延滞・滞納している場合は、債務整理を検討する段階にあります。借金の悩みを抱えている多くの方を救ってくれる手段・方法が債務整理です。

また、上の黒板に表記しているように、債務整理には、「任意整理」「個人再生」「自己破産」「過払い金返還請求」の4つの種類があります。後ほど詳しくそのポイントを解説します。

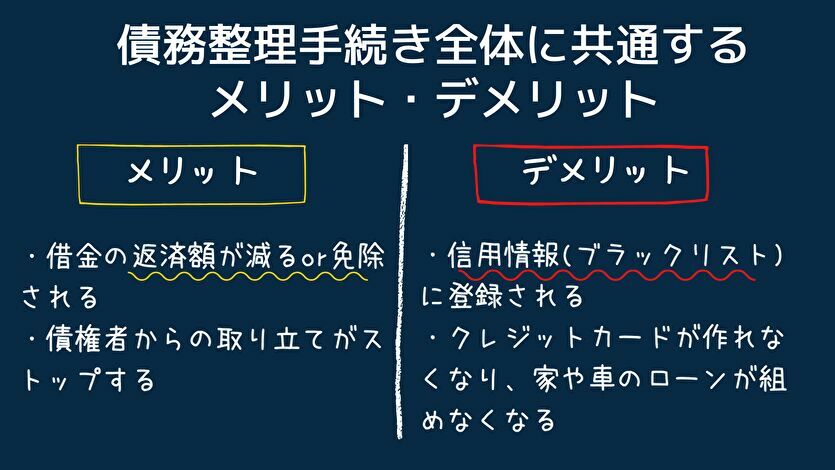

債務整理のメリット・デメリットとは?

債務整理を行うメリットやデメリットを整理しておきましょう。

債務整理を行うメリットやデメリットを整理しておきましょう。

債務整理については、基本的にデメリットに比べメリットが大きいと考えられますが、債務整理をする注意点もありますので、ご確認ください。

債務整理をすることによる共通のメリット

債務整理には、細かく4つの種類があると説明しましたが、その4つの種類に共通するメリットは、言うまでもないのですが、借金の額を減らしてもらえる、全額免除してもらえる、あるいは月々の支払いを減らしてもらえることと言えるでしょう。

特に自己破産を通じて借金全部が免除されるメリットは非常に大きいです。

これにより、生活を立て直すことができ、日本人としての基本的人権の生存権を保障されますし、日本国憲法に25条にある「最低限度の生活を営む権利を有する」を保証する制度だと言えます。

- 借金の返済額が減るor免除される

- 債権者からの取り立て・督促が最短即日でストップする

- 債権者から訴えられるのを避ける

債務整理をすることによる共通のデメリット

債務整理をする4つの種類に共通するデメリットは、個人信用情報機関(KSC、JICC、CIC)に事故情報が掲載され、いわゆるブラックリストとなるため、通常5年程度は、クレジットカードの新規作成や利用、家や車のローンの新規契約を組んだりすることはできないことが挙げられます。

メリットとデメリットを勘案し、メリットが大きいと判断できれば、債務整理に強い専門家に相談することを検討しましょう。

- 信用情報機関に「事故情報」(いわゆる、ブラックリスト)として登録される

- 今後一定の期間、ローンなどは組めない。新たな借入もできない、クレジットカードも作れない・残すことはできない

- 債務整理をするには専門家への手数料がかかる

- 賃貸住宅の新規契約・更新ができない場合がある

ここでのデメリットは、あくまで債務整理という任意整理、個人再生、自己破産に共通したデメリットです。以下で詳しく解説します。

信用情報機関に「事故情報」(いわゆる、ブラックリスト)として登録される

どの種類で債務整理をしても、その情報は信用情報機関に事故情報として登録されます。その結果、以下で説明する不便な点を被ることになります。

今後一定の期間、クレジットカードの発行、住宅ローンや自動車ローンを組む。借入することはできない

事故情報が登録されることで、新規のクレジットカードの発行、新たな住宅ローン、自動車ローンを組むこと、新規借入はできません。

クレジットカードは作れるか?残せるか?について以下で詳しく解説しています。

債務整理をするとクレジットカードを作れなくなりますが、クレジットカードと似た機能を持つデポジット型クレジットカードやデビットカードであれば、作れる可能性はあります。

もちろん、店舗やインターネットでの決済にも利用できます。

さらには、債務整理をすると信用情報に事故情報が記載されるため、他の金融機関などから新規の借り入れが原則できなくなります。

債務整理をするには専門家への手数料がかかる

債務整理をするには、弁護士や司法書士といった専門家の力が不可欠です。

任意整理なのか自己破産なのかによって費用は変わりますが、債権者と交渉する、裁判所に書類を提出するなど様々な手続きがありますので、費用がかかるのは仕方がないでしょう。

債務整理の費用の相場については、こちらの記事が詳しいです。

また、どうしても債務整理にかかる費用が捻出できない場合は、こちらの記事をご確認ください。

賃貸住宅の新規契約・更新ができない場合もある

現在住んでいる賃貸住居から債務整理を理由に退去を求められることは基本的にはないでしょう。もちろん、賃料をしっかり払っている場合に限ります。

ただし、次の更新時、あるいは新規に賃貸契約を締結する場合、事故情報が信用情報機関に登録されている状態ですので、注意が必要です。

賃貸契約時には、保証会社が必要なケースが多いです。その保証会社が信販系の保証会社の場合、信用情報をチェックし、「信用できない」として審査が通らないことがあるということです。

保証会社は、賃借人が家賃を滞納すれば、肩代わりする役割の会社ですので、支払いが滞りする可能性がある賃借人の保証はしたくないという理由があります。

こうやってみると、債務整理には多くのデメリットがあるように見えます。それは、債務者側だけがメリットがあるというのは公平性に欠けるという日本国憲法の規定によります。

日本国憲法では、生存権を規程していると共に、平等・公平性についても規程しています。

すべて国民は、法の下に平等であつて、人種、信条、性別、社会的身分又は門地により、政治的、経済的又は社会的関係において、差別されない。

債務整理のメリット・デメリットをYahoo!知恵袋で調査

te_さん

デメリットはない。そもそも容易に契約通りに支払えるのに整理するバカはいない。整理することにより返済が楽になるとかのメリットのためにするもの。

逆を言えばせざるを得ない状況だったわけで、ちまたでいうローンが組めなくなるなどをデメリットとするなら、遅かれ早かれ払えなくなりローンなんか組める状況ではなくなるのだから、デメリットではない。

近い将来、遺産が入るとか予定があるならデメリットと言っても良いが…

qbjさん

基本的に金融機関は情報を交換しているため、あなたが不良債務を持っているのであれば全金融機関が同じものを持っていると思っていただいていいかと思います。

で、債務整理などを行った場合は最後から5年間は情報が保持されるようです。

しかし、すでにブラックリスト?に載っているとするならば債務整理しようとしまいとカードやローンは著しく通りにくいと思います。

しかし、それを見て各社の審査基準でローンなどの審査を行いますので必ずしもすべてが通らないというわけでもないかと思います。

ちなみに、私も父親の事業の保証人になって父親が破産しました。

補償した部分は私が完済したのですが、私も事故物件となりしばらく新しいカードは作れませんでしたが1社だけ大丈夫でした。

それまでに持っていたカードは問題なく使えました。今は大丈夫です。

債務整理の4つの種類

前述した債務整理をする具体的な種類の名前は、主に大きく分けると以下の4つです。

前述した債務整理をする具体的な種類の名前は、主に大きく分けると以下の4つです。

- 任意整理

- 個人再生

- 自己破産

- 過払金返還請求

債務整理を検討すべき状況になった場合は、基本的には弁護士や司法書士と相談の上、上記4つの方法を検討します。

債務整理の種類について簡単に説明している弁護士事務所の解説動画をご覧になるとわかりやすいです。

債務整理のデメリットをわかりやすく種類別に比較

|

3種類の債務整理のデメリット比較

|

|||

| デメリット | 任意整理 | 個人再生 | 自己破産 |

| 信用情報に事故情報が登録 | ⚪︎ 完済後5年程度 |

⚪︎ 5年から7年程度 |

⚪︎ 5年から7年程度 |

| クレジットカードの新規作成 | × 事故情報が消えるまで |

× 事故情報が消えるまで |

× 事故情報が消えるまで |

| 住宅ローンを組む | × 事故情報が消えるまで |

× 事故情報が消えるまで |

× 事故情報が消えれば組める可能性もある |

| 自動車ローンを組む | × 事故情報が消えるまで |

× 事故情報が消えるまで |

× 事故情報が消えれば組める可能性もある |

| 端末分割払い中の携帯電話(スマホ)の解約 | × 任意整理の対象にしなければ使用継続できる |

⚪︎ 分割中であれば強制解約 |

⚪︎ 分割中であれば強制解約 |

任意整理の特徴とメリット・デメリット

任意整理の特徴とメリット・デメリットを抑えていきましょう。

任意整理の特徴とメリット・デメリットを抑えていきましょう。

債務整理と任意整理の位置関係がわからないと思うので、任意整理と債務整理の違いについては、こちらの記事を参考にしてください。

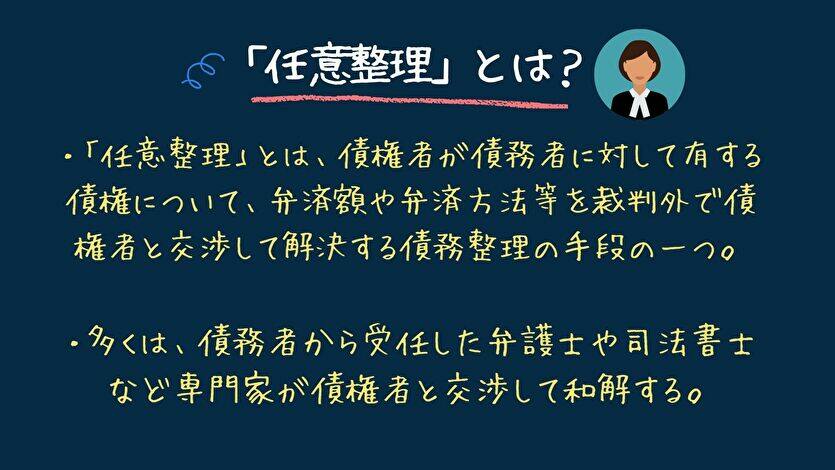

任意整理とは?特徴

任意整理とは、裁判所を通さず、直接各債権者と交渉して、将来利息や遅延損害金などを免除してもらったり、また毎月の支払額も減額(支払い回数を長期間に伸ばしてもらう)してもらうなどを合意する行為です。

任意整理とは、裁判所を通さず、直接各債権者と交渉して、将来利息や遅延損害金などを免除してもらったり、また毎月の支払額も減額(支払い回数を長期間に伸ばしてもらう)してもらうなどを合意する行為です。

裁判所の法的な手続きではないので、誰にもばれずに、また迅速に処理が進められる債務整理の方法です。以下で、任意整理とはどういったものか詳しく解説しています。

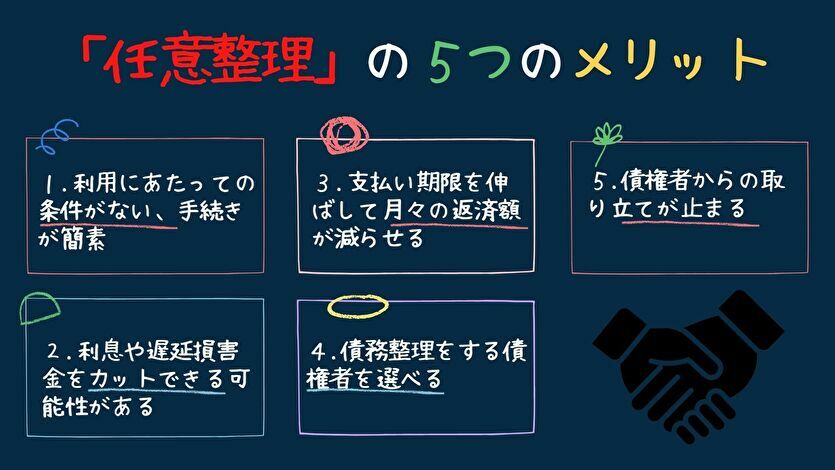

任意整理のメリット

任意整理をするメリットは、以下のとおりです。

任意整理をするメリットは、以下のとおりです。

後述する自己破産のように借金が全額免除されるといった大きなメリットはありませんが、利息をカットされたり、支払い期限を伸ばしてもらう交渉をすることで、支払いを楽にすることができます。

また、デメリットも自己破産や個人再生に比べ小さくなることも任意整理を選ぶことのメリットになるでしょう。そのため、他の債務整理よりも比較的依頼しやすいという傾向があります。

- 裁判所が絡まないので、持ち家や車などの財産も維持できたり、手続きが簡素

- 利息や遅延損害金をカットできる可能性がある

- 支払い期間を伸ばして、月々の返済額を減らせる

- 債務整理をする債権者を選べるので、保証人が入っているものなどを除外できる

- 取り立てが止まる

任意整理のデメリット

- 債権者と合意ができない場合は、債務整理が進められない

- 信用情報に事故情報が掲載される・クレジットカードが作れない

- 借金の元金そのものが減額されることは基本的にない

- 専門家への手数料がかかる

- 賃貸住宅の新規契約・更新ができない場合がある

債務整理全般のデメリットでも記載したデメリットがほとんどですが、任意整理の場合は、裁判所を介す個人再生や自己破産とは違い、弁護士や司法書士といった専門家と債権者との交渉になるため、債権者が合意しないと前に進まないというデメリットが挙げられます。

信用情報機関に事故情報が記載されること、自動車ローンや住宅ローンができないこと、借入ができないことについては、詳しい記事を再度以下に掲載します。

任意整理の費用の相場は?大体の平均の費用

任意整理を弁護士や司法書士に依頼した場合の金額の目安、相場は、以下の通りです。

| 1社あたり | 2.2万円〜5.5万円程度 |

着手金を取る場合ととらない場合で内訳は変わってきますが、トータルで弁護士や司法書士に支払う費用の相場は、1社あたり2万円〜5万円(税別)になっています。

プラスして減額報酬として、減額した金額の10%を取る事務所もあります。以下に任意整理の費用相場に詳しい記事を載せておきます。

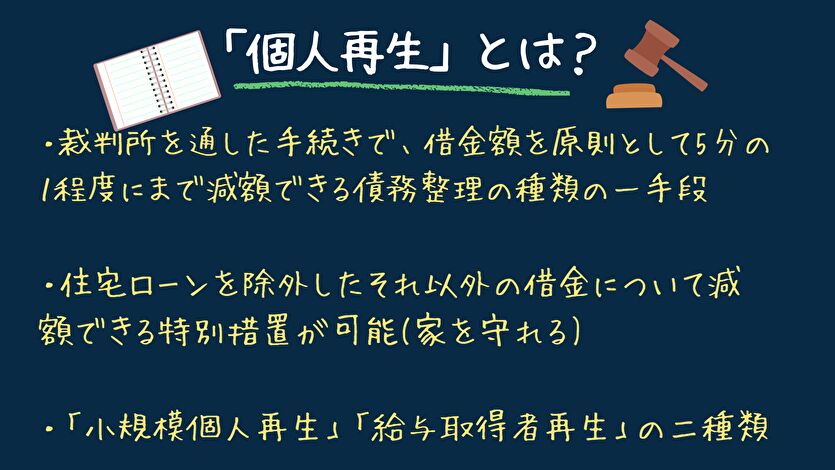

個人再生とは?特徴とメリット・デメリット

個人再生は、民事再生のうち、企業ではなく個人でも利用できるように手続を簡易化したものです。

個人再生は、民事再生のうち、企業ではなく個人でも利用できるように手続を簡易化したものです。

裁判所を通した手続きで、借金を原則5分の1程度(最大10分の1程度)にまで減額できる債務整理の方法です。

より詳しい個人再生の解説は、以下の記事からどうぞ。

個人再生とは?特徴

個人再生は、民事再生の個人版。裁判所を通した手続きで、借金を原則5分の1程度にまで減額できる債務整理の方法です。

個人再生は、民事再生の個人版。裁判所を通した手続きで、借金を原則5分の1程度にまで減額できる債務整理の方法です。

住宅ローンを除外した借金を減額できる特別措置があり、自宅を手放さないで借金を減額できます。「小規模個人再生」と「給与取得者再生」の2種類があります。

こちらの動画で、個人再生の種類などについて弁護士が詳しく解説しています。

個人再生のメリット

個人再生の最大のメリットは、借金額を大幅に減少させることができるのに、自己破産のようにマイホームを差し押さえられる(奪われる)ことがないということです。

ただ、個人再生の申請には、職業に就いていることや安定的な給料があることが求められます。

- 借金の額を5分の1から10分の1程度に減額できる

- ローンで支払っている家を手放さずに債務整理ができることもある

- ギャンブル等が原因の借金でも手続き可能

- 任意の話し合いに応じない債権者の借金も減額可能

- 強制執行を停止できる

個人再生のデメリット

個人再生の最大のデメリットは、裁判所を通した手続きが必要になるため、手間と時間がかかること、官報にその情報が掲載されることでしょう。

他のデメリットは、債務整理全体のデメリットと同じと考えて良いでしょう、

- 手続きが複雑で時間と費用がかかる

- 個人再生で減額された借金を3年間で返済しなければならない

- 官報に掲載されたり、事故情報として記録される・クレジットカードが作れない

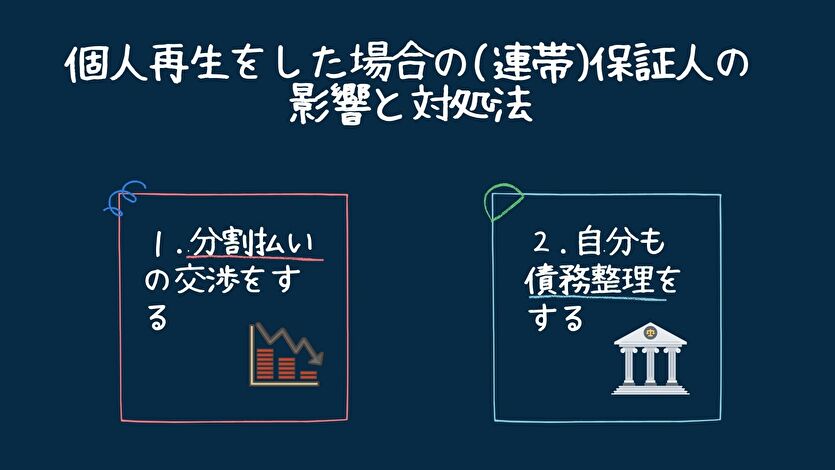

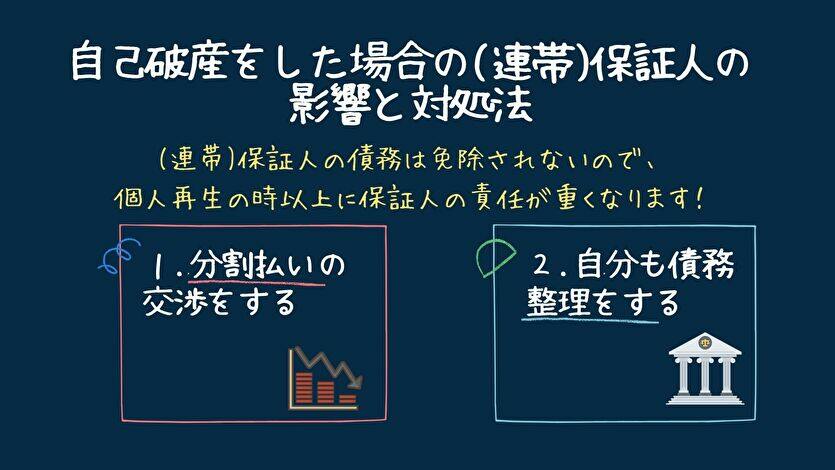

- 強連帯保証人がついている債権も債務整理の対象になる一方、保証人の責任は減免されない(要するに保証人に多大な迷惑がかかる)

- 賃貸住宅の新規契約・更新ができない場合がある

任意整理は、連帯保証人がついている借金を債務整理の対象から外すことで、連帯保証人に迷惑がかからないようにすることができますが、個人再生は、住宅ローンを除いて債務整理をする対象を選択することができません。

したがって、連帯保証人がついている借金がある場合、大きな影響を与えることになります。

個人再生の費用の相場は?大体の平均の費用

個人再生を弁護士や司法書士に依頼した場合の金額の目安、相場は、以下の通りです。住宅ローンがある場合など条件により変わりますので、確認してください。

| 住宅ローンなし | 住宅ローンあり | |

| 裁判所費用 | 3〜30万円程度 | 3〜30万円程度 |

| 弁護士等費用 | 30〜50万円程度 | 40〜60万円程度 |

| 合計 | 35〜80万円程度 | 45〜90万円程度 |

個人再生は、裁判所を通した手続ですので、弁護士などの専門家へ支払う費用(成功報酬)の他に裁判所への費用もかかります。

東京では、原則として個人再生委員が選任されるので、彼らの報酬15万円〜25万円程度を裁判所に支払うことになります。

東京以外の地域は、個人再生委員が選任されないケースが多いので、その分裁判所への費用は少なくなります。以下に個人再生の費用相場に詳しい記事を載せておきます。

自己破産とは?特徴とメリット・デメリット

自己破産とは、債務整理の種類の中で最も強力な効果があります。

自己破産とは、債務整理の種類の中で最も強力な効果があります。

簡単に効果だけを述べれば、裁判所に自己破産の申立てをして、銀行や消費者金融からのキャッシング、カードローン、リボ払い、住宅ローン、奨学金などの返済の責任を免除してもらう手続をいいます。

より詳しい自己破産の解説は、以下の記事がおすすめです。

自己破産とは?特徴

自己破産は、借金に苦しむ人々にとって法的な生命線で、裁判所に債務の責任を免除するよう申立てをし、借金返済の責任を免除してもらう手続です。

自己破産は、借金に苦しむ人々にとって法的な生命線で、裁判所に債務の責任を免除するよう申立てをし、借金返済の責任を免除してもらう手続です。

こちらの動画で弁護士が自己破産について、メリットやデメリットについても詳しく解説しているので、参考にしてみてください。

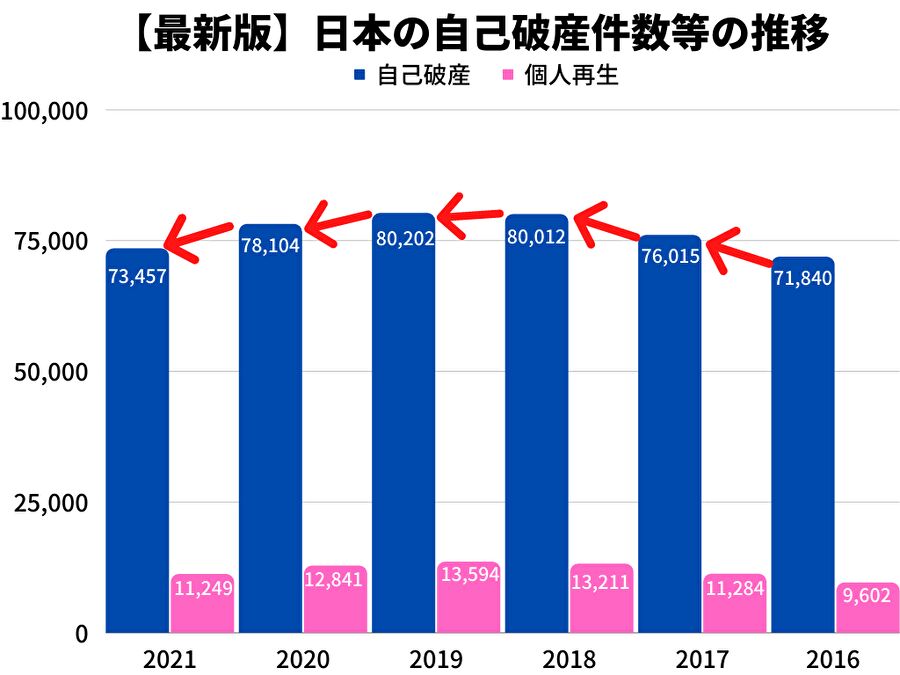

自己破産というと本当にやばいことをやっているという気になるかもしれませんが、全国で自己破産をされている人数は結構いらっしゃいます。

最新の「令和3年度 司法統計年報速報版」によると、2021年の自己破産件数は、73,457件、個人再生件数は11,249件あります。

自己破産のメリット

自己破産の最大のメリットは、借金額を全て免除してもらうことができることでしょう。収入が絶たれたて借金を返せる見込みが完全になくなったのであれば、自己破産をすることをおすすめします。

- 税金など一部の借金を除いて借金が全てなくなる

- 収入が不安定な無職の方や生活保護受給者、フリーターの方等でも手続きができる

- 取り立てがなくなる

- 生活必需品など一定の財産は手元に残せる<

自己破産のデメリット

自己破産のデメリットを7つ以下に記載しておりますが、メリットを考えれば、このデメリットは許容できるのではないでしょうか?

個人再生のように保証人がついている借金がある場合は、大変申し訳ない気持ちになりますが、それ以外は許容できるデメリットだと思います。

- 自宅や車など高額な財産は換価処分される

- ギャンブルや過度な浪費など裁判所で免責が認められない場合もある

- 保証人がついている債権も破産の対象になる一方で、保証人の責任は減免されない

- 官報に掲載されたり、事故情報として記録される・クレジットカードが作れない<

- 手続に多少時間がかかる

- 税金など非免責債権は免責されない<

- 賃貸住宅の新規契約・更新ができない場合がある<

自己破産をした場合のマイホームへの影響はこちらの記事からどうぞ。

デメリット2の免責が認められないケースの詳しい記事はこちら。

保証人の責任は減免されないというデメリット3の詳しい記事はこちら。

自己破産をした場合、官報に掲載されてしまうと名前が全国に知られるのではないか?という疑問について解説した記事と、クレジットカードが作れなくなる!というデメリット4の詳しい解説はこちら。

なお、自宅や車など高額な財産は破産手続きを通じて換価処分されますが、必須アイテムである携帯電話・スマホなどは手元に残せるのが通常です。もちろん、年金額も支払った分は受給できます。

(ただし、通信料の滞納がある場合は、通信契約を解除されてしまいます。)以下で詳しく解説してあります。

また、税金や社会保険料など非免責債権という免責許可決定の効力が効かない債権もあります。

この非免責債権の支払いで困っている場合は、納税猶予ができないか、分割納付できないか、税務署や市役所・区役所に相談・確認するようにしましょう。

自己破産の費用の相場は?大体の平均の費用

自己破産を弁護士や司法書士に依頼した場合の金額の目安、相場は、以下の通りです。資産を多く持っていた場合など管財事件になる場合もありますが、現金や預貯金がほとんどない大抵のケースは、同時廃止になります。

| 同時廃止 | 管財事件 | |

| 裁判所費用 | 1万円程度 | 20万円程度 |

| 弁護士等費用 | 30万円程度〜 | 40万円程度〜 |

| 合計 | 35〜40万円程度 | 70万円程度〜 |

以下に自己破産の費用相場に詳しい記事を載せておきます。

上記のような債務整理にかかる費用を払えない場合の方法や弁護士や司法書士事務所の選び方については以下の記事が詳しいです。

特定調停とは?特徴とメリット・デメリット

特定調停は、裁判所に仲介してもらい、債権者と債務者が話し合い、将来利息のカットできる可能性のある債務整理の方法の一つです。

特定調停は、裁判所に仲介してもらい、債権者と債務者が話し合い、将来利息のカットできる可能性のある債務整理の方法の一つです。

特定調停とは?特徴

特定調停とは、簡易裁判所の仲介で、債権者と債務者の話し合いで無理のない返済方法を取り決める方法です。

裁判所への出頭が何度か必要になりますが、特定調停申立書等必要書類を自分で申し立てることが可能で、弁護士等の専門家に依頼せずに手続きをしたい方向けです。

借金の減額幅、返済期間については任意整理と似ています。将来利息をカットできる可能性があり、返済期間も任意整理と同じ程度です。

特定調停のメリット

- 将来利息の減額やカットができる可能性がある

- 対象とする借金を選べるので、車や家などを残せる

- 自分で手続きができるので弁護士等への費用がかからない

- 家族や会社などにバレづらい

特定調停のデメリット

- 信用情報に掲載される・クレジットカードが作れない

- 任意整理と比べて返済額が高くなる可能性がある

- 裁判所に何度か出廷する必要がある

過払金請求とは?特徴とメリット・デメリット

厳密には、債務整理の種類とは言えませんが、借金を整理、減らせる手段として過払金返還請求があります。

厳密には、債務整理の種類とは言えませんが、借金を整理、減らせる手段として過払金返還請求があります。

ただし、過払金返還を請求するにはある程度の条件があり、①2010年以前(場合によってはそれより前)の契約で借り入れた借金であること②最終返済日から10年以内であることの両者が満たされていない場合には、過払い金の請求は基本的にでできないと思われます。

この点について詳しい解説を弁護士が行っている動画ありますので、参考にしてください。

過払い金返還請求とは?特徴

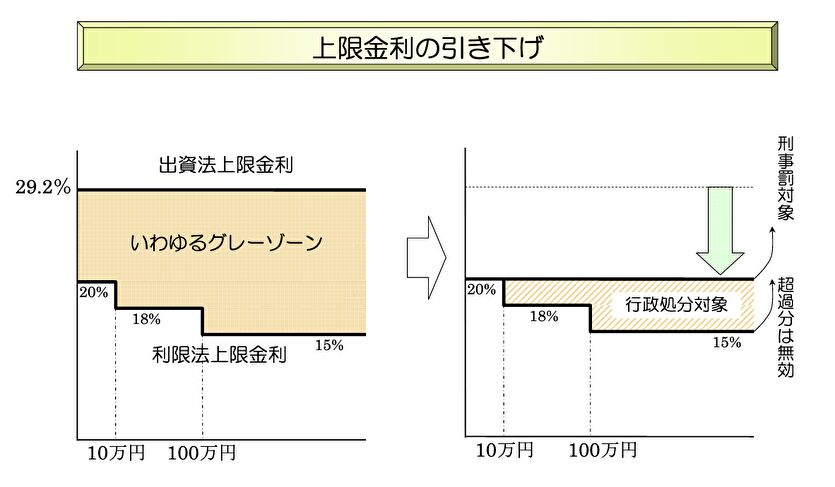

かつて貸金業者の貸付上限金利は、利息制限法により上限金利(20%)が規律されていましたが、この規律には例外条項による抜け道がありました。

かつて貸金業者の貸付上限金利は、利息制限法により上限金利(20%)が規律されていましたが、この規律には例外条項による抜け道がありました。

しかし、最高裁判例により当該例外条項の適用が事実上不可能とされたことで、当該上限金利を超える貸付はすべて違法・無効とされ、これに基づく返済は過剰(過払い)と評価されることになりました。

なお、2010年に出資法が改正され、利息制限法の上限金利を超える貸付はペナルティの対象行為(場合によっては犯罪行為)と整理されましたので、現在は、利息制限法の上限金利を超えて貸付を行う業者は、闇金などの違法金融業者を除き基本的に存在しないと考えて良いでしょう。

金融庁の資料でわかりやすい図解があるので、ご覧ください。

過払い金請求が発生する仕組みや過払い金請求をするデメリットについては、こちらの記事が詳しいです。

過払い金返還請求のメリット

大きなリスクなく、過払金が戻ってくることが最大のメリットです。大手消費者金融の過払金返還状況についてまとめた記事も参考になります。

- 過払金が戻ってくる

以下に、過払い金請求ができる消費者金融のうち、アコム、プロミス、アイフルの返還率、解決までにかかる時間等体験を参考にしてください。

過払い金返還請求のデメリット

- 過払い金が借金の要返済額に満たない場合は、信用情報に登録される

- 請求のためにクリアしなければならない条件(時効)がある

過払金の請求をするには、時効が成立していないという条件が必要です。時効が成立しないためには、借金を返済中、または完済してから10年以内であることが必要です。

4種類の債務整理(任意整理・個人再生・自己破産・特定調停)の債務整理後の生活への影響

債務整理の4つの種類を借金の減額幅の大きさ、ローン付きの家がどうなるか、一定額以上の財産はどうなるか?などの生活面での不安を比較して表示しています。

債務整理の4つの種類を借金の減額幅の大きさ、ローン付きの家がどうなるか、一定額以上の財産はどうなるか?などの生活面での不安を比較して表示しています。

こうやって、◎、○、△でまとめてみると、それぞれの債務整理の方法が一長一短で非常にバランスの良い制度だということがわかると思います。

任意整理は、借金の減額はできないが、デメリットも小さい。個人再生は、借金の減額幅は非常に大きく、ローン付きの家を守ることができるが、ある程度のデメリットも許容しないといけません。

自己破産については、免責が許可されれば、借金が完全に帳消しになるものの、家や車など一定財産も没収となりメリットも非常に大きいものの、デメリットも大きいです。

どの債務整理の方法を取るのか、依頼した弁護士・司法書士としっかり話し合い、自分にとって最適な方法で債務整理を行うことが重要です。

| 任意整理 | 個人再生 | 自己破産 | 特定調停 | |

|---|---|---|---|---|

| 借金の減額幅 | △ 借金元本は減らず |

○ 1/5or1/10に圧縮 |

◎ 帳消し |

△ 借金元本は減らず |

| 住宅ローン付きの家 | ◎ 住み続けられる |

◎ 住み続けられる |

△ 没収 |

◎ 住み続けられる |

| 一定額の財産 | ◎ 残せる |

◎ 残せる |

△ 没収 |

◎ 残せる |

| 裁判所の手続き | ◎ 不要 |

○ 必要 |

○ 必要 |

○ 必要 |

| 弁護士の有無 | ◎ 弁護士へ依頼するのが通常 |

○ 弁護士へ依頼するのが通常 |

○ 弁護士へ依頼するのが通常 |

◎ 不要 |

債務整理をするとその後どうなる?生活への影響や変化

ここまで債務整理の種類ごとのデメリットを紹介してきましたが、ここではより状況を具体的にして債務整理をすることでその後何が変わってしまうのかをまとめてみます。

ここまで債務整理の種類ごとのデメリットを紹介してきましたが、ここではより状況を具体的にして債務整理をすることでその後何が変わってしまうのかをまとめてみます。

信用情報に傷がつく(ブラックリストに登録)

債務整理をすると事故情報が信用情報機関(CIC、JICC、全銀協)に登録されます。その事故情報は、一般的には債務整理後5~7年程度経過した時点で消去されるケースが多数です。

この結果、クレジットカードやローンを利用できなくなり、登録期間中(最長5~10年)は新規の借り入れが制限されます。

当分の間は、デビットカードやプリペイドカード、ネットバンクの活用が重要になります。特に、ネットバンクは手数料が安く、アプリでの管理がしやすいため、債務整理後の生活費の管理に非常に便利です。

また、家族がいる方ならば家族カードを利用する必要が出てきます。詳しくは、以下の記事で!

保証人がついている債権を債務整理すると迷惑をかける

保証人が付いている借金を債務整理すると、保証人が返済義務を負う場合があります。事前に保証人と話し合うことが重要です。

自己破産をするとマイホーム等の財産が没収される

自己破産をした場合、持ち家等自由財産(99万円以下の現金、日常生活で必要な家具・家電、生活に必要な食料や飲み物等)以外は失うことになります。

資格制限を受けることがある(自己破産時)

自己破産の手続き中は、一部の資格業務(例: 弁護士、税理士など)に就けなくなる場合があります。資格が必要な職業の方は、あらかじめ確認しておきましょう。

銀行口座が凍結されるリスクがある

銀行が債権者(借金先)である場合、その銀行が口座を凍結することがあります。特に、消費者金融系や提携ローンの保証会社になっている銀行がこれに該当します。

凍結されると、給与振込や公共料金の引き落としができなくなるため、事前の対応が不可欠です。

スマホや携帯はどうなるのか?

スマホの料金については、通信料金の支払いと端末代金を分割して支払っている方も多いと思います。

どちらにしても、通信料金、スマホ端末の支払いが継続して行われている限り、スマホの契約には全く影響はありません。

ですから、通信料金や端末代金の支払いが滞ってしまえば、解約になります。スマホの通信料金の支払いも債務整理の対象にしてしまえば、強制解約になってしまうと考えましょう。

より詳しい記事を以下に用意しましたので、参考にしてください。

家や車のローンは組める?

債務整理をすると家のローンも車のローンも組めません。

信用情報機関の事故情報を参照して与信審査を行うためです。5年から7年は事故情報が登録されるので、先ほどのクレジットカードの作成もできないということです。

個人の信用情報はいつまで登録されるか、弁護士監修記事がありますので、ご覧ください。

家族や会社にバレる?官報に記載される?結婚できる?

債務整理をすると周りへの影響はどうなるか?家族に知られるのか?内緒に行うことができないのか?職場は?など不安になることも多いでしょう。

以下で仕事面、家族面に分けて解説します。

仕事面での影響

個人再生や自己破産など裁判所を通す手続きの場合、官報にその旨記載されますが、任意整理であれば、官報に記載されることもなく家族や会社にバレる心配はかなり少なくなります。

仕事面では、仮にバレたとしても、債務整理をしていることで就職や転職に影響することはないですし、履歴書に記載したり、面接で話す必要ももちろんありません。

金融機関や公務員の採用時には信用情報が調査される可能性はないとは言えませんが、債務整理をしていたことが知られても内定取消や解雇は原則的に認められていません。

家族面での影響は?結婚は?

既に同居している家族がいる場合は、郵便物などから債務整理の事実がバレるケースもあります。

依頼する弁護士などには家族にはバレたくない旨しっかり伝えて、封筒の差出人などで工夫をしてもらいましょう。

また、まだ結婚していない方にとっても、債務整理によって結婚が制限されるようなことは決してありませんし、戸籍や住民票に記載されることもないため、結婚相手にバレる可能性も低いといえるでしょう。

以下で家族や職場等に債務整理の事実が知られてしまうのか?バレないコツなどについて特集しています。

債務整理のやり方は?どんな手順で行うのか?

債務整理の種類から債務整理を行うことの利点も理解した上で、ぜひやってみようと思った時、方法を知りたいと思います。

債務整理の種類から債務整理を行うことの利点も理解した上で、ぜひやってみようと思った時、方法を知りたいと思います。

結論から言えば、特定調停以外は、任意整理、個人再生、自己破産とやることはありません。

弁護士等専門家に委任してもらえれば、あとは任せるだけ。唯一やることといえば、弁護士等の指示に対応すること。

これは、たくさんの弁護士・司法書士事務所で「依頼をしたときにやるべきことはないか?」と聞いた結果、全ての事務所から返ってきた返事です。

任意整理の和解交渉の手続き

基本的に全て弁護士が行なってくれますので、依頼者は、通常通り日常生活を送り、事務所からの連絡を待っていただければ大丈夫です。

流れや手順は以下の通りですが、依頼側は見てわかる通り裁判所への申請等一切ありませんので、弁済金の積み立て以外やることはありません。

- 弁護士等専門家と相談・面談

- 弁護士等専門家と委任契約

- 債権者へ専門家から受任通知書を送付し、取り立てが止まる

- 債権者からの取引履歴を確認し、引き直し計算で債務額を確定させる

- 弁済資金の積み立て

- 債権者と交渉し、返済額等和解案作成

- 和解契約の締結

債務整理にかかる期間はどれくらい?

| 期間 | |

| 任意整理 | 1ヶ月〜3ヶ月 |

| 個人再生 | 6ヶ月〜1年半 |

| 自己破産 | 同時廃止3ヶ月〜6ヶ月管財6ヶ月〜1年 |

債務整理で依頼するならどっち?弁護士?司法書士?徹底比較

債務整理の相談先としては、弁護士と司法書士があります。弁護士か司法書士かを検討する際明らかな違いが出るのが、①代理権限、②料金です。

代理権限面では、明らかに弁護士が最適です。代理権限の範囲が狭い分、料金面で言えば、司法書士が安いケースが多いです。

以下で、代理権限面、料金面を比較した表がありますので、相談先選びの参考にしてください。

◀◀◀ 表をスクロールできます ◀◀◀

◀◀◀ 表をスクロールできます ◀◀◀

また、司法書士がおすすめな6つの理由という司法書士監修記事も参考になると思います。

債務整理で無料相談できるおすすめ弁護士・司法書士ランキング19選

借金を債務整理する場合、一人ではなかなか解決できませんし、相談するかどうか悩み、迷って放置すると、状況が悪化してしまう可能性が高いです。

以下で債務整理相談ナビ運営部がおすすめする無料相談ができる債務整理の解決実績が豊富な弁護士・司法書士を紹介しています。全てフリーダイヤルで電話相談ができます。

相談時に必要なものは、借入先や借入額、いつ借りたのかといった簡単なことだけで大丈夫です。詳細がわからなくても、弁護士等が調べてくれます。

気軽に無料シミュレーターなどを利用してもいいですし、24時間365日相談に乗ってくれる事務所もあります。安心して相談してみましょう。

借り先がヤミ金融の場合のおすすめ弁護士・司法書士ランキング9選

お金を借りた先がヤミ金だった場合は、闇金解決に強みのある専門家に相談しましょう。

債務整理を取り扱っている弁護士や司法書士であればOKということではありません。注意しましょう。ヤミ金融業者毎にどういう対応が適切なのかを熟知している方か否かで全く違った結果になるからです。

日本全土の債務整理に関するおすすめの弁護士・司法書士特集

債務整理の相談ができる都道府県別の弁護士や司法書士をご紹介。電話相談可や初回相談面談無料、何度でも相談無料、費用の安い事務所など一覧でわかります。

| 北海道・東北 | 北海道札幌|青森|岩手盛岡|秋田|宮城仙台|山形|福島 |

| 東京都 | 東京|新宿周辺|池袋周辺|秋葉原周辺|府中・三鷹・調布|八王子周辺 |

| 東京都以外の関東 | 神奈川横浜|千葉|埼玉|群馬前橋|栃木宇都宮|茨城水戸|山梨甲府 |

| 中部 | 愛知名古屋|静岡|岐阜|三重津 |

| 北陸信越 | 石川金沢|富山|福井|新潟|長野 |

| 関西 | 大阪|京都|兵庫神戸|奈良|和歌山|滋賀大津 |

| 中国 | 広島|岡山|鳥取|島根松江|山口 |

| 四国 | 香川高松|徳島|愛媛松山|高知 |

| 九州沖縄 | 福岡|佐賀|長崎|熊本|大分|宮崎|鹿児島|沖縄那覇 |

弁護士 梅澤 康二

プラム綜合法律事務所代表。

2006年司法試験合格後、東京大学法学部卒業。第二東京弁護士会所属(登録番号37942)。アンダーソン・毛利・友常法律事務所での6年間の執務を経て2014年8月にプラム綜合法律事務所を開設。大手事務所と同等のクオリティを意識しながら企業法務から一般民事まで総合的なリーガルサービスを提供。