大学や大学院に進学するために奨学金を借りたはいいものの、経済的な理由や健康上の理由など、さまざまな理由で奨学金の返還が厳しくなってしまった方も多いのではないでしょうか。

奨学金の返還だけでなく、ほかの借金の返済も難しくなってしまった場合、自己破産をして生活を立て直すことを検討するかもしれませんが、保証人になってくれた家族や親戚に迷惑がかかってしまうのではないかと、不安になってしまうこともあるでしょう。

借金問題は放っておいても解決しないため、給付機関から裁判をおこされて財産を差し押さえられてしまう前に、早めに対策を施しておく必要があります。

この記事では、自己破産をした場合の奨学金の返還義務や保証人への影響について解説したうえで、保証人に迷惑をかけずに借金を整理する方法などについて、わかりやすく解説していきます。

自己破産をすれば奨学金は返さなくていい

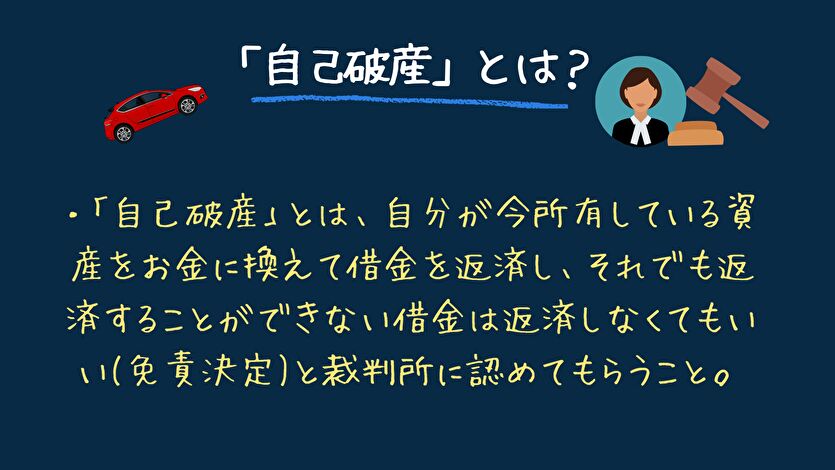

自己破産は、子どもの養育費や税金などの一定の債務を除いて、全ての借金を帳消しにすることができる、裁判所を通した公的な手続きです。

自己破産は、子どもの養育費や税金などの一定の債務を除いて、全ての借金を帳消しにすることができる、裁判所を通した公的な手続きです。

奨学金も自己破産の対象となっているため、裁判所から免責許可が降りれば、奨学金の返還義務はなくなります。

奨学金の残額によって自己破産できるかどうかが決まるわけではないので、今現在借金問題に苦しんでいて、完済まで継続して返済していくのが難しいようであれば、なるべく早い段階で自己破産した方が免責される金額が大きくなるでしょう。

自己破産をした場合の奨学金の保証人への影響

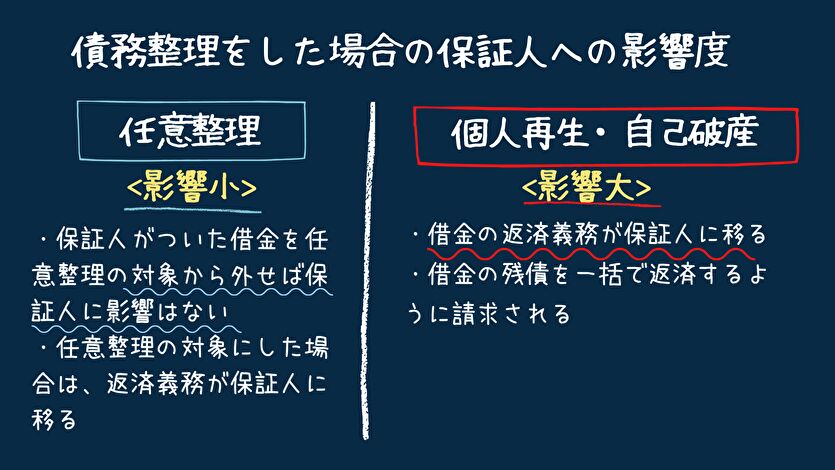

自己破産をすると、保証人や連帯保証人に大きな影響を及ぼすことになります。

自己破産をすると、保証人や連帯保証人に大きな影響を及ぼすことになります。

ここでは、保証人が「人的保証」の場合、「機関保証」の場合、「保証人が死亡している場合」の3つのケースに分けて、保証人への影響を解説していきます。

人的保証の場合

保証人が人的保証の場合、つまり家族や親戚、友人などが保証人になってくれた場合には、自己破産で奨学金の返還義務を免除してもらうと、その保証人に対して一括請求がいくことになります。

自己破産をした場合に免責されるのは、「自己破産をした本人が奨学金を支払う義務」であり、保証人の返済義務まで免除されるわけではありません。

保証人や連帯保証人は、本人が借金を返済できなくなった場合に、代わりにその借金を肩代わりすることを保証するための制度です。

奨学金の給付機関は、本人が借金を返済できなくなった場合には、保証人に借金全額の返済を請求する法律上の権利を持っています。そのため、自己破産をした本人がいくら保証人に対して請求しないでくれと頼んだとしても、保証人への連絡を止めることはできません。

保証人が分割で返済していくことは可能?

奨学金を借りた本人が自己破産をした場合、残りの奨学金の返済は、保証人に対して一括請求されることになります。

ただし、保証人が一括で返済するのが難しい場合には、残りの債務額が大きいことも踏まえて、奨学金の給付機関と相談して分割で返済していくことも可能です。

あくまでも奨学金の給付機関の判断次第ではありますが、現在の収入状況などから一括返済が難しいのであれば、分割払いやボーナス払いなど、返済方法については柔軟に対応してくれることが多いでしょう。

また、本人が自己破産をして生活を立て直したあとに、保証人の分割返済に協力することも可能です。

保証人が自己破産をした場合はどうするの?

本人が自己破産をする前に保証人が自己破産をした場合、奨学金の給付機関から求められたら、新たに保証人をつける必要があります。

ただし、本人および保証人が両方とも自己破産をした場合、本人も保証人も奨学金を返還する義務がなくなっているため、給付機関はそれ以上の請求をすることができません。

そのため、給付機関は実質的に残りの奨学金を回収することが困難になります。

機関保証の場合

奨学金を借りる際に機関保証を利用していた場合には、奨学金の返還義務がなくなります。

機関保証とは、家族や親戚などから保証人を立てるのが難しい場合に、日本国際教育支援協会などの保証専門の機関が、奨学金返済の保証をしてくれる制度です。

本人が自己破産をした場合、残りの奨学金の返済義務は機関保証に移行することになりますが、保証機関は、自己破産をしている本人に対して、肩代わりした奨学金の返済を請求することができません。

自己破産をすると、保証機関からの請求自体も免除されるからです。

つまり、機関保証を利用している場合には、自己破産をしたとしても直接家族や親戚に迷惑がかかることは考えにくく、保証人の場合と比べて自己破産のデメリットが少なくなるといえるでしょう。

保証人が死亡している場合

本人が自己破産をする際に保証人がすでに死亡している場合、その保証人としての地位は相続人が引き継ぐことになるため、保証人の相続人に対して一括請求がいくことになります。

たとえば、父親が子どもの奨学金の保証人になっていて、自己破産をした子どもには弟が1人いた場合を想定します。

このケースで、奨学金を借りた本人が自己破産をし、保証人である父が死亡した場合には、法定相続人である妻と子どもが2分の1づつ保証人としての地位を受け継ぐことになります。

自己破産をした本人が保証人としての地位を相続しても、その地位は法律上消滅してしまうため、実質上妻が2分の1、弟が4分の1ずつ、奨学金の返済義務を負うことになります。

保証人としての地位を相続したくないのであれば、「相続放棄」と呼ばれる手続きをおこなうことで、保証人としての地位を受け継がないことも可能です。

どちらにせよ、自己破産をした際に保証人が死亡している場合には、直接保証人以外の親族に対しても、迷惑をかけてしまうおそれがあるでしょう。

自己破産の条件とは?

自己破産をすれば奨学金の返還義務を免れることができますが、自己破産を裁判所に認めてもらうためには、次の要件を満たす必要があります。

- 借金が返済できない「支払不能」の状況にあること

- 借金した理由が「免責不許可事由」にあてはまらないこと

- 「非免責債権」にあたらないこと

ここからは、それぞれの要件について詳しく確認していきます。

借金が返済できない「支払不能」の状況にあること

自己破産をするためには、奨学金の返還ができない「支払不能」の状態である必要があります。

「支払不能」とは、収入や資産、ほかの借金などから総合的に考えて、借金を返済するのが困難であると、客観的に認められる状態のことをいいます。

そのため、収入や財産はあるが、ただ単純に奨学金の返済をしたくないという理由では、自己破産を認めてもらうことはできません。

自己破産は裁判所を通した公的な手続きです。収入に関する証明書や通帳のコピーなどを裁判所に提出して、支払不能であるかどうかを裁判官が判断します。

支払不能の判断は、次の挙げる項目を総合的に考慮して判断します。

- 奨学金を含めた借金の総額

- 借金の内訳

- 貯金や不動産、株などの総資産額

- 資産の内訳

- 収支状況

- 家族構成

- 家計簿からみる現在の生活費や娯楽費の状況

- 借金をするに至った経緯 など

たとえば、手取り収入が低かったとしても、財産的価値のある不動産を所有している場合には、その不動産を売却すれば奨学金を返済することができると判断されてしまい、自己破産が認められない可能性が高くなるでしょう。

借金した理由が「免責不許可事由」に当てはまらないこと

借金をした理由が免責不許可事由にあたる場合、自己破産をすることはできません。

免責不許可事由とは、借金返済の免除が認められない事由のことをいい、たとえば借金を作った理由が過度のギャンブルだった場合には、自業自得ということで自己破産を裁判所が認めてくれない可能性があります。

つまり、免責不許可事由にあたる行為が認められると、自己破産を認めてもらえない結果、奨学金の返還義務を免除してもらうこともできないのです。

免責不許可事由には、たとえば次のようなものがあります。

- 自己破産を認めてもらうために、財産を隠したり、不当に財産の価値を下げたりした場合

- 特定の債権者にだけ借金を返済する「偏頗(へんぱ)弁済」があった場合

- クレジットカードで商品を購入し、それを売却することによって現金を得る行為等の「現金化」をおこなった場合

- 競馬やパチンコなどのギャンブル、あきらかに程度を超えた投資をおこなうなど、浪費行為があった場合

- 自己破産をする前提で新たに借金をした場合

- 自己破産の手続きで、裁判所に借金額等について嘘の報告をした場合

- 過去7年以内に自己破産をしている場合

これらの免責不許可事由がある場合、自己破産が認められない可能性が高くなります。

ただし、免責不許可事由があったからといって必ずしも自己破産が認められないわけではなく、提出された書類を総合的に判断して、自己破産を認めるかどうかが決まることになります。

そのため、たとえギャンブルで作ってしまった借金であっても、収支状況などから現状奨学金の返還が難しいのであれば、まずは債務整理の経験が豊富な弁護士に相談してみることをおすすめします。

「非免責債権」に当たらないこと

非免責債権とは、たとえ自己破産をしても返済が免除されない借金のことを言います。

奨学金は非免責債権には該当しないため、自己破産をすれば全額返還が免除されますが、なかには自己破産をしても返済が免除されない性質の借金もあることを、あらかじめ頭に入れておくと良いでしょう。

非免責債権には、たとえば次のようなものがあります。

- 住民税や所得税、国民健康保険料などの税金

- 水道料金

- 年金保険、雇用保険、医療保険、介護保険、労災保険などの各種保険料

- 本人の重過失による損害賠償の支払い義務

- 従業員に対して支払う給与

- 養育費

- 交通違反などの罰金

- 悪意のある不法行為に基づく慰謝料債務

借金が膨らんでしまい毎月の生活が難しくなると、税金を滞納してしまうケースがよくありますが、国に納める税金は、たとえ自己破産をしても支払いを免除されない性質の債務です。

そのため、税金の支払いを滞納してしまった場合には、あらかじめ分割返済などができないか、役所と相談しておくことが重要です。

自己破産で奨学金を外すことはできる?

自己破産をする場合、奨学金だけを自己破産の対象から外すことはできません。

奨学金に保証人がついている場合、自己破産をすると保証人に対して一括請求がいってしまうことから、奨学金のみ自己破産の対象から外したいと考えるかもしれません。

しかし、自己破産は今ある借金全てを手続きの対象とする必要があり、任意整理のように特定の借金だけ手続きの対象外とすることはできないのです。

もし、自己破産で保証人に迷惑をかけたくないのであれば、自己破産以外の債務整理を検討したり、減額返還や返還免除制度などの給付元の公的な制度を利用できないか、確認してみるのが良いでしょう。

奨学金を自己破産すると家族や会社にバレる?

自己破産をすると、家族や会社に対して自己破産したことがバレてしまう可能性があります。

自己破産をしても、家族や会社に自己破産をした連絡がいくわけではないので、直接バレる可能性は低いでしょう。

ただし、次のような理由から、自己破産をしたことが間接的にバレてしまう可能性があります。

- 家族からお金を借りていたため、その家族を債権者として自己破産の手続きをおこなった結果、裁判所からの連絡が家族にいってしまったケース

- 奨学金の保証人になっていた家族に対して、裁判所から連絡がいってしまったケース

- 自己破産の手続き上、配偶者の所得を証明する書類が必要になってしまったケース

- 借金の督促に関する連絡でバレるケース

- 急にクレジットカードの支払いができなくなり、不審に思われバレるケース

- 「官報」に掲載された情報からバレるケース

- 裁判所から書面が届くことでバレるケース など

一人暮らしであれば、家族に関する書類が必要になることはありませんし、たとえ督促の連絡や裁判所からの手紙が届いたとしても、内容を見られない限りうまくごまかすことも可能でしょう。

しかし、家族と同居している場合には、その家族の収入に関する書面やその他の書面の提出を裁判所から求められることもあり、自己破産について全く勘繰られずに手続きを進めるのは難しいといえるでしょう。

親が自己破産をすると子どもは奨学金を借りられない?

親が自己破産をしても、それが原因で子どもが奨学金を借りられなくなるということはありません。

奨学金の審査では、親の自己破産歴等を調べることはないため、親の自己破産を理由にして奨学金の審査に落ちることはありません。

ただし、親に自己破産歴がある場合、その親は子どもの奨学金の保証人になることはできないので、親を保証人として奨学金の審査を通すことはできません。

そのため、親戚や友人に保証人になってもらったり、機関保証を利用して奨学金を借りることになるでしょう。

奨学金の保証人に迷惑をかけずに借金を整理する方法

奨学金の返還が困難になってしまったが、保証人になってもらっている家族や親戚に迷惑をかけたくない場合、次のような方法を検討してみると良いでしょう。

- 返還「免除」制度

- 「減額」返還制度

- 返還期限「猶予」制度

- 任意整理で他の借金を整理する

ここからは、それぞれの整理方法について詳しく解説していきます。

給付元の各種制度を利用する

奨学金の返還が困難になった場合、まずは奨学金を支給している機関に相談してみるのが良いでしょう。

身体的・精神的な健康面、経済的な事情から、本来約束した通りの返還が難しくなってしまった方でも、無理なく返済を継続できるような制度が、奨学金の給付機関にはたくさんあります。

たとえば、日本学生支援機構(JASSO)では、「奨学金相談センター」(ナビダイヤル0570‐666‐301)で奨学金の返還について無料で電話相談ができるほか、「返還免除制度」や「減額返還制度」、「返還期限猶予制度」などの各種制度を利用することができます。

返還免除制度

返還免除制度とは、一定の事由があった場合には、奨学金の全部または一部の返還を免除してもらえる制度のことです。

日本学生支援機構(JASSO)では、返還免除が認められる条件として、「本人が死亡した場合」もしくは「精神や身体の障害により返還が困難になった場合」の2つを挙げています。

「精神や身体の障害により返還が困難になった場合」とは、精神的・身体的な病気が原因で、労働能力が著しく制限されてしまい、就労困難な状況に陥ってしまった場合のことを指します。

免除が認められるためには、各種提出書類のほかに、医師又は歯科医師の診断書が必要になります。

詳しくは、こちらのページをご参照ください。

参照:死亡又は精神若しくは身体の障害による返還免除|日本学生支援機構(JASSO)

減額返還制度

減額返還制度とは、災害、傷病、その他経済的理由により奨学金の返還が困難な方が、毎月の分割代金を2分の1から3分の1程度に減額してもらえる制度です。

この制度を利用すれば、たとえ返還の免除が認められなかったとしても、毎月の返済額を減らしてもらうことで、無理なく奨学金の返還を継続していくことが可能になります。

減額返還が認められるためには、日本学生支援機構(JASSO)が定める収入等の一定の要件を満たす必要があります。

1回の願出につき適用期間は12ヵ月となっており、減額を延長するためには1年ごとに申請する必要があります。

また、減額期間の延長は最大で15年(180ヵ月)までとなっており、それ以上の減額をおこなうことはできません。

詳しくは、こちらのページをご参照ください。

参照:月々の返還額を少なくする(減額返還制度)|日本学生支援機構(JASSO)

返還期限猶予制度

返還期限猶予制度とは、災害、傷病、経済困難、失業などの返還困難な事情が生じた場合に、一定期間返還期限を猶予してもらえる制度です。

返還免除や減額返還のように、毎月の返済負担額を減らすわけではなく、申請するごとに返済する期限を1年伸ばしてもらえる制度になっています。

1度の申請で返還を延長できる期間は最大で1年までとなっており、延長を希望する場合には1年ごとに申請をする必要があります。

また、返還期限の猶予は最大で10年(120ヵ月) までとなっています。

詳しくは、こちらのページをご参照ください。

参照:返還を待ってもらう(返還期限猶予)|日本学生支援機構(JASSO)

任意整理で他の借金を整理する

奨学金の返還が難しくなってしまった場合に、債務整理の一つである任意整理を検討するかもしれませんが、奨学金自体を任意整理するメリットはほとんどありません。

任意整理とは、弁護士などの専門家が借金をしている業者と直接交渉をすることで、毎月支払っている利息の支払いを免除してもらったり、残っている借金の分割回数を伸ばしてもらうことで、毎月の返済を無理なく継続しておこなっていく制度です。

自己破産や個人再生のように裁判所を通すことがないため、面倒な手続きも不要で、家族に借金のことがバレることなく手続きを進めることができるのが特徴です。

ここで、任意整理の最大のメリットは、毎月支払っている利息の支払いを免除してもらえる点にあります。

しかし、奨学金の場合、もともとの利息が3%前後と金融業者に比べてかなり低くなっており、また奨学金の種類によっては金利がかからない契約になっているものもあることから、任意整理による利息カットの恩恵を受けることができません。

また、分割回数を伸ばして毎月の支払額を調整するにしても、基本的に奨学金の給付機関は交渉には応じてくれません。

このように、奨学金自体を任意整理の対象とすることはあまり意味がありませんが、奨学金以外の借金を任意整理することで、毎月の総返済負担額を減らし、今まで通り奨学金の返済を継続していく方法は効果的です。

とくに、複数の金融業者からの借り入れがある場合には、任意整理をおこなうだけで毎月の返済負担額が大幅に減額される可能性があるため、借金問題で困っている場合には、一度弁護士に相談してみることをおすすめします。

自己破産で奨学金を免責!メリット・デメリット

奨学金の返還がどうしても難しい場合、自己破産をして奨学金の返済義務を免除してもらうことも検討すべきでしょう。

その際、自己破産のメリットやデメリットをしっかり把握しておくことで、そもそも自己破産をすべきかどうかの適切な判断をすることができます。

ここでは、自己破産で奨学金の支払いを免除してもらうことのメリットやデメリットについて解説していきます。

メリット

自己破産で奨学金の返還を免除してもらう一番のメリットは、奨学金だけではなく今ある借金をすべて0円にできることです。

債務者の救済を目的とした自己破産をおこなえば、借金の返済で苦しんでいた今までの生活から抜け出すことができ、生活を一から立て直すことができます。

また、自己破産をすれば貸金業者からの督促が止まるため、取り立ての連絡に精神的に追い詰められてしまっていた方々にとっては、非常に大きなメリットとなるでしょう。

さらに、自己破産をしても一定の財産を手元に残しておくことができるうえ、家族が今後ローンを組めなくなってしまったり、保証人になれなくなってしまうこともありません。

もちろん、子どもが奨学金を借りられなくなってしまうなどのデメリットもありませんので、安心して手続きをすることができるでしょう。

デメリット

自己破産で奨学金の返還を免除してもらう場合、借金が0円になるという大きなメリットがある反面、持ち家や車などの財産を手元に残しておくことはできないというデメリットがあることも、頭に入れておくと良いでしょう。

もし、持ち家や車などの財産を手放したくない場合には、裁判所を通した個人再生という手続きをとることも検討すべきです。

また、本人が自己破産をしても、保証人の奨学金返還義務までは免除されないため、本人が支払いできない場合には、保証人に一括請求がいってしまう点にも注意が必要です。

保証人である家族や親戚に迷惑をかけたくないのであれば、自己破産は避けたほうが良い解決方法といえるでしょう。

奨学金の返済に困ったら弁護士に相談を

奨学金を給付してもらっている機関に、返還免除や減額返還、返還期限の猶予などについて相談したにもかかわらず、それでも奨学金の返還が難しい場合には、借金問題に精通している弁護士になるべく早めに相談することをおすすめします。

奨学金は、借り入れ金額が大きく、返還期限も長期間にわたるケースが多く、なかなか完済までの道が見えずに、精神的に辛くなってしまうことが少なくありません。

この点、借金問題の経験が豊富な弁護士であれば、自己破産した時のメリットやデメリットをしっかり把握したうえで、その人に合った借金問題の解決方法を提案することができます。

奨学金には返済義務があり、返還免除が認められるか、もしくは自己破産をしない限り、完済するまで毎月の返済を続けていくことになります。

病気や生活状況の変化で、どうしても毎月の返済が難しいケースもあるかもしれませんが、何か対策を施さない限り、そのまま放っておいても状況は改善しません。

自分に合った借金問題の解決方法を見つけるためにも、奨学金の返済に苦しんでいるのであれば、まずは一度専門家である弁護士に相談してみてください。

まとめ

病気が原因で収入が激減してしまったり、生活状況の変化で奨学金の返還が困難になってしまった場合、そのまま放っておくと、延滞金が加算されたり、保証人に迷惑をかけてしまう可能性があります。

自己破産をすれば、奨学金だけでなく今ある借金の返済義務をなくすことができますが、自己破産をすると保証人である家族や親戚に迷惑をかけてしまうおそれがあります。

奨学金の返還に困ったら、まずは給付元で返還免除や減額返還、返還期限の猶予制度が活用できないかを相談し、難しそうであれば任意整理や自己破産などの手続きを検討してみるのが良いでしょう。

借金問題に精通している弁護士であれば、その人の生活状況に合った解決方法を提案してもらうことができるうえ、面倒な手続きは全て任せることができます。

奨学金の滞納を続けると、最悪の場合裁判を起こされ、預金口座や給与などを差し押さえられてしまうおそれがあるため、できるだけ早く専門家である弁護士に相談しておくのが良いでしょう。