アイフルはやばいの?アイフルの口コミや評判と他社比較

最近は気軽に消費者金融からお金を借りることができるようになってきましたが、「アイフルでお金を借りるとやばい」「お金が返せない」といった声が一部で聞かれます。実際のところはどうなのか?気になるところですよね。

業者の中には危険なものもあり、利用を躊躇する人もいるのではないでしょうか。

今回は、そんな背景から実際にアイフルでお金を借りると本当にやばいのか?やばいとしたら、どのような点がやばいのか?を口コミやキャッシング他社との比較からまとめてみました。

目次

アイフルの口コミや評判からがやばいと思われる理由を探ってみた

ネット上では、具体的にアイフルがやばいと思われている口コミが散見されます。例えば以下のようなSNS上の口コミです。

ネット上では、具体的にアイフルがやばいと思われている口コミが散見されます。例えば以下のようなSNS上の口コミです。

アイフル相当やばい。

顧客に毎月10万円を貸し出し、返済は貸出金が上限に達するまで利息のみにとどめ、顧客が死亡したら死亡保険を返済に充てるというもの。低所得者を対象に死亡保険で返済させるというビジネスモデルだ。https://t.co/ZpVDMzyR8x

— いっしー (@isshyisshy) December 4, 2021

貸金業者として、低所得者の味方であるべきところ、死亡保険で返済させる手段はあまりにも悪質といわざるをえません。

貸出金の上限まで返済を利息のみとすることで、限度額まで借り入れをさせるという仕組みも悪質さに輪をかけています。

こうしたニュースが大々的に表に出たこともあり、取り立てよりも厳しい返済システムに「アイフルはやばい」という悪い印象が形成されたといえます。

アイフルの良い口コミでわかるメリット・強み

では、アイフルに対する実際の体験談ではどうでしょうか。アイフル体験者の良い口コミには以下のようなものがあります。

最近「友人の結婚式が重なってご祝儀が足りないな」と思ってアイフルを利用してみたのですが、意外とすんなり審査に通りました。そこで少し私のアイフル体験談をご紹介します。#アイフル #今すぐお金が欲しいhttps://t.co/7Lfle1Mm0A pic.twitter.com/x39YDJNKN7

— お金の教本 (@st_cashing) May 29, 2019

今すぐお金が必要だから、

融資が早いカードローンを利用したい!

そんな人は、即日融資を受けられる大手消費者金融がおすすめ😌

とくにアイフルの融資スピードは早いですよ! pic.twitter.com/XPwJFACplK— クロキ@フィンクル編集部員 (@fincle_kuroki) July 30, 2022

基本的に即日融資ということで、スピーディに融資が引き出せるようです。審査に時間がとられずに済むので急な出費に対応できるのが魅力といえますね。

キャッシュレス決済なども進んでいますが、現金が必要な機会もまだまだあります。素早く現金を調達できる点もアイフルのキャッシングの利点といえます。

審査から借り入れ、返済までの流れも分かりやすく、煩雑な手続きが不要な点も評価されています。

アイフルの悪い口コミでわかるデメリットや闇

では、アイフル体験者の悪い口コミはどうでしょうか。例えば、Twitter(X)などに挙げられれている内容は、利息を含めた返済が大変という声が多いようです。

ただし、各社キャッシング業者では無利息期間なども設けられています。無利息期間に返済するならば、借りた元本のみを返すだけです。

また、融資については基本的に信用情報として登録されます。

記録が残るという意味では、最悪の場合住宅ローンが組めなかったり、クレジットカードが新規で作れなくなったりしますが、計画的に返済できていれば、信用度が落ちるということもありません。

結局のところ、「アイフルがやばい」というより返済計画などがしっかりしていないと、融資の返済が滞り、生活に支障をきたすという人もいるということのようです。

自分の年収などに応じて、キャッシングできる金額の上限は決まっています。しかし、借り方を間違えると生活を圧迫してしまう意味で、「アイフルはやばい」と言われていることが知られます。

アイフルがやばいと思われてしまう理由!メリット・デメリットまとめ

アイフルは実際の口コミを見る限り、良い面と悪い面があることが分かります。簡単にアイフルのメリットやデメリットを列挙してやばい理由を深掘りします。

アイフルは実際の口コミを見る限り、良い面と悪い面があることが分かります。簡単にアイフルのメリットやデメリットを列挙してやばい理由を深掘りします。

アイフルの良い点・メリットは?

アイフルの良い点は、なんといっても審査などが早い点です。独自のスコアリングシステムを活用しており、今すぐに現金を手にしたい人に向いています。全国のATMから1000円単位での少額借り入れも可能です。

申し込みもネット完結と給料日前などに資金が不足しがちな若年層などにも借りやすい仕組みが整っています。

電話連絡もなく郵送物なども一切届かないので、借り入れをしていることを他人に知られたくない場合にも利用しやすいです。

アイフルのおまとめローンも、キャッシング同様、審査が早いと言われています。詳しくは、アイフルのおまとめローンの記事をご覧ください。

アイフルの悪い点・デメリットは?

メリットも多いアイフルですが、やはり融資は借入金なので必ず返済しなければいけないものです。

アイフルで融資を受ける場合、実質年率は3.0%〜18.0%ですが、これは融資を受ける利用者の属性や給与水準によって変動します。

専業主婦や年金生活者でも利用できないわけではありませんが、借りすぎれば返済できなくなってしまいます。

アイフルがやばいと言われる理由も、融資の審査に通りやすいため返済計画が甘いケースがあるからといえます。返済計画を計画通りにできず、結果として利息が膨れ上がってしまったり、遅延などによりブラックリストに載ってしまう人もいます。

ネガティブな結末が起こりうるのがキャッシング利用の恐ろしい点であり、アイフルがやばいと言われる理由でしょう。

アイフルがやばいと言われる理由

アイフルが事業者としてやばいというより、審査が通りやすい故に、利用者の中には融資を受けてもお金を返せなくなる人が多いということがやばいという噂がたつ原因と言えるでしょう。利用は計画的に行う必要があるということです。

アイフルが事業者としてやばいというより、審査が通りやすい故に、利用者の中には融資を受けてもお金を返せなくなる人が多いということがやばいという噂がたつ原因と言えるでしょう。利用は計画的に行う必要があるということです。

計画的に利用している限り、身の危険を感じたりすることはまずありません。

アイフルでは個人に合わせた適切な借り入れの提案をしてくれるサービスなども展開しています。利用してみたい人は問い合わせなどを活用して、キャッシングの利用を検討してみてはいかがでしょうか。

アイフルの利用方法

アイフルは利用者の利便性を最優先しており、利用方法も簡単です。アイフルの利用方法は、以下の3ステップで申し込みから審査まで基本的にWEB・スマホアプリ上で完結します。

Step2:必要書類などの提出・審査

Step3:契約・借入

それぞれ順を追って詳しく説明します。

Step1:アイフルの申し込み

インターネットからの申し込みの場合、原則来店は不要です。24時間365日いつでも申し込みができます。

審査結果は電話またはメールで知らせがくるので、申し込みをすればあとは審査結果を待つのみです。

インターネットの環境が整わない場合でも、電話や来店によって申し込みが可能です。オペレーターやスタッフとのやりとりで申し込みはスムーズに行われます。

いずれの方法であっても審査自体は同様の基準で行われています。

Step2:必要書類などの提出・審査

審査の結果、融資が可能となると契約手続きへと入ります。契約もインターネット上で可能で、必要書類の提出が求められます。

必ず必要となるのは本人確認書類です。本人確認書類として有効なものは、顔写真つきのものとなっており、運転免許証やパスポートが該当します。

マイナンバーカードや在留カードなども本人確認書類として有効です。

スマホで本人確認をする場合、顔つきの本人確認書類を撮影したデータをアップロードします。それと同時にスマホで顔写真と動作確認を行うことで手続きが完了します。

撮影画像が不鮮明だと審査に落ちてしまうので、注意して撮影しましょう。

もし顔写真つきの本人確認書類がない場合、銀行口座で本人確認することも可能です。

顔写真のない本人確認書類(保険証や国民年金手帳など)で行いたい場合は、本人確認書類とお合わせて公共料金の領収書などを合わせて提出することで要件を満たします。

また、もし、利用限度額が50万円以上であったり、他社を含めて借入金額の合計が100万円以上ある場合は収入証明書が必要です。

収入証明書としては、源泉徴収票や給与明細書が有効です。こちらもWEB上で写真をアップロードする提出方法が便利です。全体がしっかり見えるように撮影し、アップロードしましょう。

PCやスマホで提出できない場合は、郵送やFAXなどでも提出可能となっています。ただし、書類が業者に届いた後に審査が開始されるので、急ぎの場合はWEB上での申し込みがおすすめです。

Step3: 契約・実際の借り入れ

必要書類を提出したら、いよいよ実際の借り入れが可能となります。借り入れ方法もさまざまで、スマホアプリがあるならば、コンビニATMなどを利用するのがスピーディです。

スマホアプリ経由で、カードレスですぐに融資してもらえます。

アイフルでは全国の提携ATMを保有しており、セブン銀行ATMやローソン銀行ATMから現金を借り入れることができます。ただ、提携ATMを利用すると取引の際に手数料がかかるので、手数料を支払いたくない場合はアイフルATMを利用すれば無料で済みます。

ATMを利用したくない場合は、銀行振込も選択可能です。銀行振込の場合は、自分の指定した口座に振り込まれます。もし、急いで融資を受けたい場合は、申し込み完了後、フリーダイアルへ電話をすることで審査なども早期に対応してもらえます。

アイフル利用時の注意点

アイフルでは初回利用の場合、30日間無利息を謳っていますが、無利息となる期間は契約日の翌日から数えて30日間です。無利息期間に返済期日が到来すると、返済開始となるので注意が必要です。

また、返済には利息だけでなく手数料なども必要となります。

返済方法を銀行口座からの引き落としを選択している場合、各種手数料が先に引かれ、元金が引かれるため、手数料分を入金しておかないと元金の支払いが不足する可能性があります。

アイフルの返済方法

アイフルから融資を受けた後、無利息期間などが経過すると返済が開始されます。返済日の設定や返済方法についても自分に合ったものを選択可能です。

返済日の種類について

返済日については、各人の都合に合わせて35日サイクル制か毎月約定日払いのいずれかを選択することができます。

35日サイクル制とは、返済日の翌日から35日後が次回返済日となります。返済期日の前であれば、いつでも返済できます。

毎月約定日払いとは、毎月一定の返済日を指定し、返済する方法です。口座振替を希望すれば、毎月指定の金融機関から自動で引き落としされます。こちらは返済期日までの10日間がその月の返済期間となります。

注意点としては、返済期日が土日祝日などアイフルの営業日でない場合、翌営業日が返済期日となります。

返済期日を忘れしまうことを心配している人は、支払い期日を知らせてくれるaiメール送信サービスに登録しておきましょう。登録料や会費は無料で、支払い期日3日前にメールで知らせてくれます。

さまざまな返済方法

アイフルでは、以下の3種類の返済方法が用意されています。これらの返済方法のうち、返済方法は利用者が自由に選ぶことができます。

・提携ATMもしくはアイフル専用ATMでの返済

・口座振替

振込での返済方法のメリット

アイフルでは、全国の金融機関の窓口やATMから返済が可能です。アイフルの指定する口座に振り込みをします。振り込み先は会員ページから確認・変更ができます。

24時間返済が可能で、返済金額が端数であっても入金返済ができるのが振込返済のメリットです。

提携ATMもしくはアイフル専用ATMでの返済方法のメリット

提携ATMでの返済は身近なコンビニやスーパーにあるATMから返済できるのが大きなメリットです。スマホアプリがあればカードレスで返済可能ですし、アイフルカードを使って間違いなくアイフル宛に返済することができます。

アイフルの専用ATMであれば、土日も返済可能です。ATMの利用時間内しか返済できませんが、アイフルの専用ATMであればATM手数料が発生しないので手数料0円で返済できます。

ただし、銀行振込のように端数返済ができないので1000円以下の返済額がある場合は、銀行振込や最終的に一括返済で返済する必要があります。

口座振替の返済方法のメリット

いちいち返済のためにコンビニに行くのは手間、手数料も払いたくないという方におすすめなのが口座振替での返済方法です。

指定の口座から自動で引き落としをしてくれるサービスで、手数料はアイフル側が負担してくれます。毎月自動で引き落としされるので、返済し損なうといったことが起こりにくい利点があります。

口座振替を希望する場合、会員ページにログインして必要事項を登録するか、口座振替書をアイフル宛に郵送します。手続き自体は簡単ですが、口座振替の手続きから実際の引き落としが開始されるまで40日ほどかかります。

口座振替の手続きが完了するまでに返済日を迎える場合は、違う方法での支払いが必要となるので注意が必要です。

アイフルを解約する方法

返済が一通り完了すれば、アイフルを解約することができます。もし、アイフルを解約したいときに返済が終了していない場合は一括返済などで返済を終える必要があります。

解約手続きについては、以下の3ステップで完了します。

Step2: 説明を受けて書類などの受け取りをどうするか決める

Step3: アイフルカードを処分する

まず返済が終了した後、専用フリーダイヤルに電話をし、解約の旨を伝えます。オペレーターから契約書の要不要などについて説明されます。

WEB上で手続きを行なっている場合、契約書は発行されません。完済を証明する書類として完済証明書などが必要な場合は、その旨をオペレーターに伝えましょう。

契約書等の書類は郵送または店舗で受け取りが可能です。

電話での手続きが完了すれば、アイフルカードは使用停止となるので、適切な方法で処分をしましょう。スマホアプリでの借り入れであれば、カードレスなのでカードを破棄する工程は必要ありません。

解約手続きは面倒なものではありませんが、解約についてお知らせがあるわけではありません。解約しなければ、再び融資を受けたいときに審査を受けずに借りられるメリットもあります。

しかし、今後アイフルを利用する予定がない人やローンを組む予定がある人は、信用情報に関わるので解約手続きをしておいた方が良いでしょう。

アイフルと他社のキャッシング業者比較

現在、大手キャッシング業者を含め、日本国内には複数のキャッシング業者があります。

現在、大手キャッシング業者を含め、日本国内には複数のキャッシング業者があります。

全般的に大手消費者金融は、全国展開しているのが大きな強みです。他方、中小の消費者金融は地方で強固な地盤を築いていることが多いです。

大手消費者金融は、誰でも利用しやすいよう、店頭利用やネット利用を選べたり、返済方法が多岐にわたっています。

各社キャッシングローンが身近なものになるよう、充実したサービスを展開しており、それぞれの特徴や強みを理解しておくと、より一層利用しやすいでしょう。

アイフルの特徴・強み

アイフルは、日本の消費者金融・カードローン業者の最大手の一つです。

アイフルの名前の由来は、英語の Affection(愛情や優しさ)、Improvement(努力や進歩)、Faithfulness(忠実や信頼)、Unity(結束)・Liveliness(活気良い)の頭文字となっています。

最近では大地真央さんが演じるおかみさんシリーズのCMでも有名ですね。ランキングサイトの価格.comでは、カードローンカテゴリ人気ランキング2021年下半期総合第1位に輝いています。

WEB申込で簡単に審査が可能で、最短25分融資を謳っています。スピーディな審査な上、簡易審査であれば、アイフルHPで1秒診断ができます。

年齢や年収、他社借入金額を入力するだけで、キャッシングが可能なのかが分かるので、時間がない人におすすめです。

アイフルの強みとしては、24時間365日申し込みができ、即日振込も可能な点です。はじめてアイフルを利用する人ならば、最大30日間利息もかかりません。

スマホアプリ経由であれば、スマホ1台ですべての手続きを完了させられるので、キャッシングがはじめての人も手軽に利用できます。WEB申込&審査であれば、周囲の誰にも知られずに融資を受けることも可能です。

何より、担保も保証人も不要で融資を受けることができます。質問も電話やメールの他、チャット対応もしているので対人でキャッシングしたくないという人にも向いています。

また、アイフル利用者の「おまとめMAX」初めての方の「かりかえMAX」などのいわゆるおまとめローンで利息負担を軽減する商品も人気です。

プロミスの特徴・強み

プロミスは、三井住友フィナンシャル(=SMBC)グループの子会社が運営する大手消費者金融です。

溝口淳平さんなどが出演する「パッとピッとプロミス」をキャッチフレーズとする「なぜ家」シリーズのCMでもおなじみです。

2022年オリコン顧客満足度調査ノンバンクカードローン初回利用第1位を4年連続受賞しています。特にはじめてキャッシングを利用した人から高評価を受けている消費者金融の一つです。

アイフル同様、即日融資に力を入れており、簡易審査はWEB上で最短15秒あれば完了します。最短30分で融資可能、24時間365日借り入れや返済が可能で、初回は30日間利息0円で利用可能です。

また、アイフル同様複数の借入を一本化するおまとめローンにも力を入れています。

プロミスならではのサービスとして、Vポイントが貯まる点が挙げられます。Vポイントは、SMBCグループのサービス利用で共通に貯まるポイントで、1ポイント1円で買い物などに利用できます。

Vポイントはプロミスアプリの利用や返済によっても貯まるため、プロミスを利用すればするほどお得になります。

プロミスでは初回申込特典として、Vポイントの申込で500ポイント、はじめて契約をした場合には追加で500ポイント進呈されます。初回利用で最大1000ポイント貯まり、貯まったポイントで返済することも可能です。

また数ある消費者金融の中で、プロミスは女性向けのサービスが充実しています。問合せには女性専用ダイヤルがあり、女性オペレーターが問い合わせに応じてくれます。

安心して利用について相談できる窓口があるのは、プロミスならではです。

問い合わせサービスとしては、公式LINEチャットサービスもあります。利用状況や契約内容などについてスキマ時間に回答してくれます。AIチャットの背後には専任のオペレーターがいるので、回答も正確です。

レイクALSAの特徴・強み

レイクALSAは、新生銀行グループの消費者金融です。現在は、お笑い芸人の千鳥さんがCMに出演しています。

レイクALSAも顧客へのサービスとしてスピーディな審査や融資をモットーとしています。最短15秒の簡易審査、最短25分での融資が可能です。

レイクALSAの強みとしては、初回利用であれば、無利息期間を選べます。無利息期間は60日間利息0円の場合と借入額のうち5万円までなら180日間利息0円と場合があります。

まずWEB申込限定ではありますが、借入額の全額を60日間利息0円でキャッシングできます。この場合、無利息期間中、追加で借り入れをしたい場合も、利用限度額までなら何度でも無利息でキャッシング可能です。

自動契約機・電話での申込の場合も、初回利用30日間無利息0円ですので、他社に引けを取ることはありません。

また、借入金額のうち5万円までなら180日間利息0円はWEB・自動契約機・電話いずれの申込でも適応されます。こちらも上限の5万円までなら180日間追加での借り入れも可能です。

少額での借り入れを検討するなら、レイクALSAの180日間利息0円が大手消費者金融の中では最長期間となっています。初回利用特典として長期の無利息期間が適応されるのはレイクALSAを利用するメリットといえるでしょう。

オリコカードローンCRESTの特徴・強み

オリコカードローンCRESTは、株式会社オリエントコーポレーションのサービスで、カードローンの一種です。

特にオリコカードローンCRESTは、キャッシング専用カードでカード発行と同時に借り入れの申し込みが可能となっています。キャッシング専用のカードの入会金・年会費は無料です。

カードローンは、カード1枚あれば、ATM経由等で簡単に現金を手にできるのが魅力です。CRESTは、WEBなどで5秒診断が可能です。診断によって自分が借入できるのか、できるならばいくらまで借入可能なのかがすぐに分かります。

カード発行はクレジットカードなどを発行する手順とほぼ同じです。申し込みはオンラインで完結していますし、審査に通過すればカードが発行されます。

カードを受け取った後は、口座振替依頼書を記入し返送しておくだけで、すぐに借入開始が可能です。

カードローンでも借入方法は選べますし、返済方法も選択可能です。毎月決まった日に口座引き落としができる他、ATMで追加の返済ができたり、ネットで返済金額を変更することで追加の返済が簡単にできます。

CRESTは、通常のCRESTカード以外にCREST JEWELと呼ばれるデザイン性のあるカードが選べたり、個人事業主用のカードもあるなどカードローンの中でも幅広いニーズに対応しています。

また、CREST発行特典として、お得なキャンペーンが実施されています。現在は2022年9月30日までに入会・借入をした人限定で、最大2カ月間の利息が実質0円となるキャンペーンをやっています。

キャッシング業者わかりやすい比較まとめ

大手消費者金融でキャッシングを行う場合はそれぞれの業者の特徴や強み、金利利率などを把握しておくと良いでしょう。

各社差別化を図るために特色があるので、自分に合った業者を選ぶことがキャッシングで失敗しない上で重要です。

◀◀◀ 表をスクロールできます ◀◀◀

| アイフル | プロミス | レイクALSA | オリコカードCREST | |

| 実質金利(年率) | 3.0〜18.0% | 4.5〜17.8% | 12.0〜18.0% | 4.5〜18.0% |

| 借入可能な年齢等 | ・満20歳〜満69歳の安定した収入がある方 ・安定した収入があれば、主婦や学生、アルバイト・パート可 |

・満18歳〜満69歳の安定した収入のある方 ・安定した収入があれば、主婦や学生、アルバイト・パート可 ・高校生は不可 |

・満18歳〜満69歳の安定した収入がある方 ・安定した収入があれば、主婦や学生、アルバイト・パート可能 ・高校生は不可 |

・満20歳以上で安定した収入がある方 |

| 融資額 | 1〜800万円 | 1〜500万円 | 1〜500万円 | 1〜500万円 |

| 融資スピード | 審査最短25分 | 審査最短30分 | 審査最短30分 | 最短翌営業日 |

| サービス・特徴 | ・独自スコアリングシステム採用 ・1秒診断で融資可能か分かる ・原則電話連絡なし ・スマホアプリ経由なら郵送物なし |

・Vポイントが貯まる ・レディース専用ダイヤルあり ・金融経済セミナーなど実施 ・振込履歴がSMBCグループ名で残りキャッシングが気づかれにくい |

・初回利用で180日間無利息特典を利用可能 ・新生銀行カードローンATMなら手数料無料 |

・カード発行と同時に融資可能 ・2カ月間の利息全額キャッシュバックキャンペーンあり |

◀◀◀ 表をスクロールできます ◀◀◀

実質金利の注意点

実質金利(年率)としては、各社ほぼ横並びとなっています。

実質金利は最高でおよそ18%、アイフルの実質金利が最低で3.0%と若干他社より低くなっていますが、この実質金利の適応を受けるためには融資額の大きさと利用者の高属性が必要となるため、誰もが実質金利3.0%で借入ができるわけではありません。

借入が可能な年齢や職業の注意点

借入が可能な年齢や職業についても各社大きな違いは存在しません。

各社満18歳と満20歳の記載が混在していますが、基本的に成人年齢であれば融資可能ということです。ただし、満18歳・19歳については借入金額に関わらず、収入証明書の提出が必要となります。

各社年齢とともに、安定した収入があることが条件となっています。継続的な収入を意味しているため、パート・アルバイトといった雇用形態でも借り入れができます。

融資額の注意点

融資額は1万円〜が一般的ですが、融資限度額は利用者の年収に応じて変化するため、誰もが各社が設定する上限額を借りられるわけではありません。

貸金業法により、キャッシングは総量規制の対象となっています。原則、利用者の年収の1/3を超える融資ができません。

例えば年収300万円の人であれば、最大で100万円、年収450万円の人であれば、最大で150万円が融資の限度額となります。

融資スピードの注意点

融資スピードも、審査結果が出るまではほぼ大手キャッシング業者で横並びとなっています。審査自体は30分程度となっており、実際に現金を手にすることができるのは、最短で翌営業日の業者が多いです。

最短で翌営業日に融資を借り入れるためには、まず審査を各社の営業時間に審査をしてもらう必要があります。

したがって、WEB上で24時間365日審査申し込み自体は可能ですが、深夜に申し込みをして即日融資を受け取ることはできません。また、場合によっては、キャッシング業者の休業日にあたると審査してもらえません。

融資の最短が翌「営業日」である点も注意が必要です。審査が完了すれば、自分に合った方法で融資を受け取ることができます。

アイフルのサービス・特徴の注意点

各社の特徴として、まずアイフルは、独自のスコアリングサービスを活用しており、幅広い顧客層に利用されています。

プライバシーに配慮した融資で、原則電話連絡がないので家族や職場の人にキャッシングを利用していることを知られずに済むのが大きなメリットです。

プロミスのサービス・特徴の注意点

プロミスは、SMBCグループの系列会社のため、独自のポイントが貯まり、ショッピングに活用したり、返済にあてることができます。

金融経済セミナーなども実施されており、キャッシングには計画的な利用が必要であることを理解する機会も用意されています。

女性向けにレディース専用ダイヤルがあり、女性オペレーターが利用方法や問い合わせに応じてくれるので、女性でも安心して審査申し込みができます。

レイクALSAのサービス・特徴の注意点

レイクALSAは、条件付きですが初回利用で180日間無利息期間を利用できます。新生銀行カードローンATM経由ならば、手数料もかからないのも魅力です。

オリコカードローンCRESTのサービス・特徴の注意点

オリコカードローンCRESTはカード発行と融資審査を同時に行うことができます。キャッシュバックキャンペーンもあるので、カードローンを利用しやすくなっています。

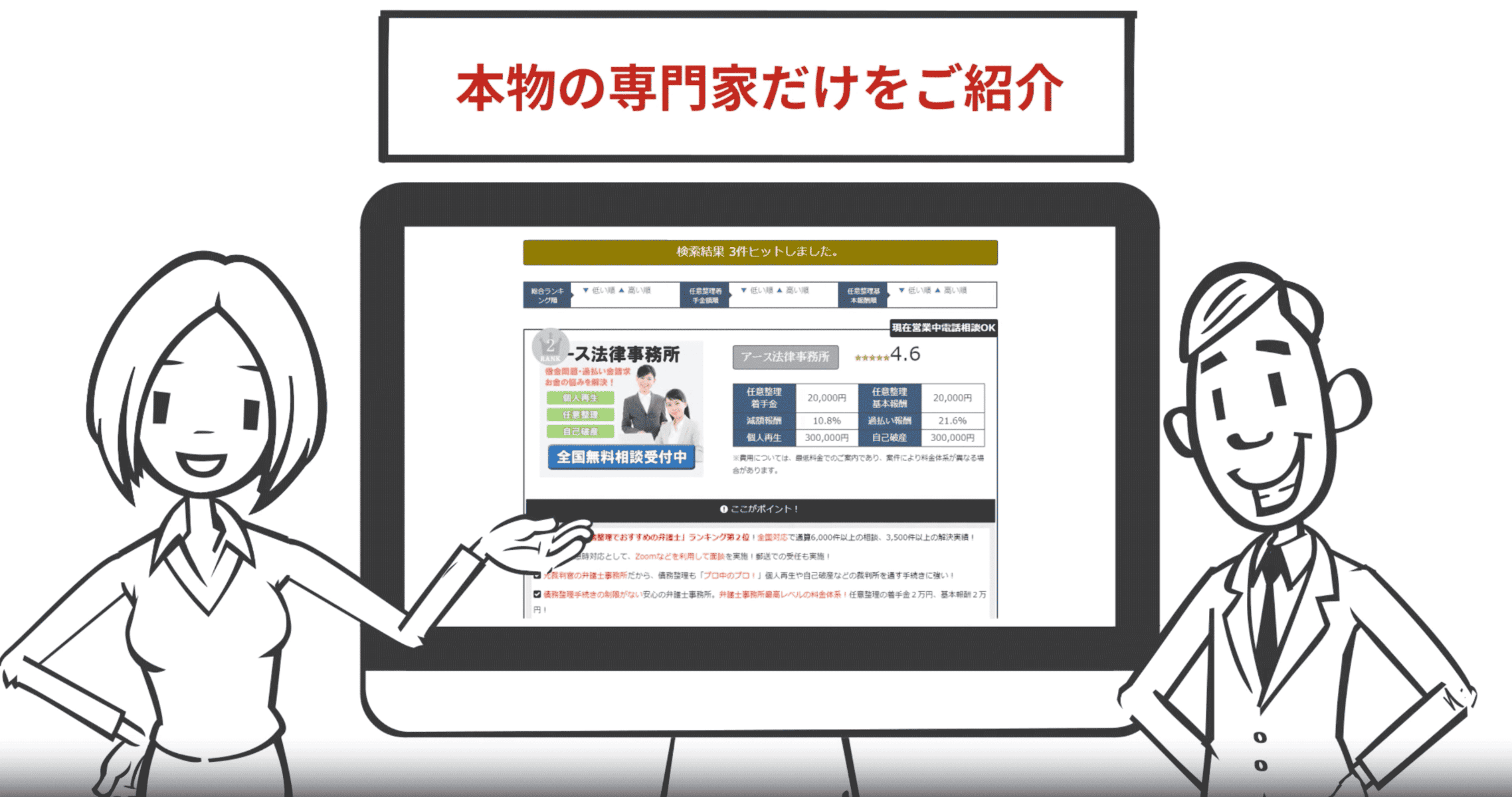

借金があってカードローンでお金を借りるなら、債務整理も選択肢

借金を返済するために、カードローンを利用するなら、借金を増やし多重債務になる前に、弁護士などに依頼して借金を大幅に減らす個人再生や自己破産など債務整理をするという選択肢もあります。

詳しい債務整理の意味については、割愛致しますが、おすすめの弁護士や司法書士については以下でランキングを作成しています。

この記事の執筆者

債務整理相談ナビ編集部

本記事は債務整理相談ナビを運営する株式会社cielo azul編集部が企画・執筆・編集を行っています。当編集部は、債務整理メディア運営に携わり、約7年間にわたって多くの弁護士や司法書士との対談・インタビュー、記事監修を通し専門家と交流し、専門知識と経験を積んでいます。借金問題に直面している方々に対し、信頼できる情報を提供することが当編集部の使命です。毎日信頼されるお役立ちコンテンツを制作中。